01 全球概况

1. 全球宠物市场规模已从 2020年的 2160亿美元增长到 2022 年的2610 亿美元,增长 20.8%。2022 至 2027 年,全球宠物行业的年均复合增长率预计为 6%,2027 年将达到 3500亿美元的规模。

2. 全球最成熟的宠物市场:美国

3. 2022 年,全球宠物市场消费中,宠物食品和宠物用品的占比最大,零售规模已从 2017 年的 1112 亿美元增长到 2022 年的1687 亿美元。

4. 宠物猫数量从 2017 年的 35 亿只增长到 2022 年的 43 亿只;宠物犬数量从 2017 年的 45 亿只增长到 2022 年的 52 亿只。

5. 全球宠物食品用品电商零售规模从2017 年的 144 亿美元上升到 2022 年的 475 亿美元,年均复合增长率达到 26.9%。

6. 美国宠物食品用品零售市场规模从 2017 年的 477 亿美元增长到 2022 年的713 亿美元。其中,宠物食品零售额从 2017年的 317亿美元上升至 2022年的 483 亿美元;宠物用品零售额从 2017 年的 160 亿美元上升至 2022 年的 230 亿美元。

02 全球排名

1. 宠物食品零售额全球排名前十的国家分别为:国、巴西、中国、英国、德国、法国、加拿大、日本、俄罗斯、意大利。

2. 宠物用品零售额全球排名前十的国家分别为:美国、中国、德国、加拿大、法国、日本、韩国、意大利、巴西、俄罗斯。

3. 宠物犬数量全球排名前十的国家为:美国、中国、巴西、印度、墨西哥、菲律宾、俄罗斯、阿根廷、南非、德国

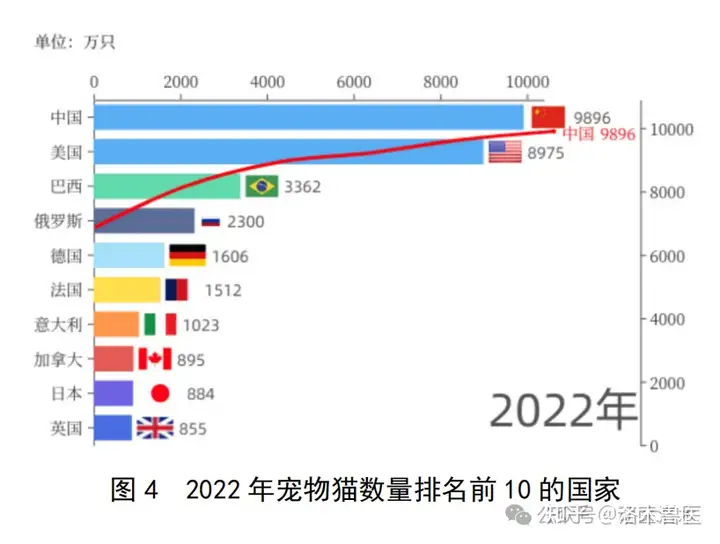

4. 宠物猫数量全球排名前十的国家为:中、美国、巴西、俄罗斯、德国、法国、意大利、加拿大、日本、英国。

5. 养猫家庭渗透率排名:加拿大、美国、俄罗斯、法国、德国、意大利、巴西、英国、中国、日本

6. 养犬家庭渗透率排名:阿根廷、巴西、美国、墨西哥、菲律宾、俄罗斯、南非、德国、中国、印度

03 中国概况

1. 宠物食品消费额排名全球第三,宠物用品消费额排名全球第二

2.中国的宠物食品零售额,2022 年达69.8 亿美元,排名全球第三位,相较 2017 年的 29.9 亿美元增长133.4%。

3. 中国的宠物用品零售额,2022 年达到51.6 亿美元,相较 2017 年的 26.2 亿美元增长 96.9%

4. 目前,中国宠物行业仍处于高速发展期,有三个最新特点值得关注,包括宠物消费更加精细化、科技赋能宠物经济、宠物主更加注重学习养宠知识等。

5. 2022 年中国宠物鱼油市场规模为4.3 亿元,预计 2025 年市场规模将大幅增长到9.6 亿元。

6. 宠物主注重挑选适合宠物不同生长阶段的产品与服务,比如亮泽毛发的宠物保健品、针对老年宠物的专属配方食品、预防应激的宠物心理健康产品等。

7. “自动喂食器”“自动牵引绳”“电动玩具”“逗狗器”“加热碗”“智能狗厕所/猫砂盆”“净味器”“监测设备”等科技属性产品深受宠主喜爱,具有“自动化”“控温”等智能技术的宠物智能用品也在社交平台上吸引更多关注。

8. 2022 年抖音平台的宠物智能用品内容播放量较 2021 年同比增长超过 100%,含有“智能宠物用品”关键词的词条数目较2021 年同比增长 295%。

9. 目前,有40%的宠物行业用户将抖音视为获取宠物科普内容的主要平台

10. 中国宠物行业产业链上游为宠物饲养和交易,产业链中游包括宠物食品和宠物用品,产业链下游包括宠物医疗和宠物服务等。

11. 目前,中国宠物行业上游集中度较低。在宠物饲养方面,尚无规模化养殖场及销售机构,市场尚待规范。在宠物交易方面,分为线上平台和线下宠物店。其中,线下宠物店以单体店为主,少部分为区域性小规模连锁店,暂未出现全国性连锁企业,行业经营模式相对粗放。

12. 宠物食品主要包括主粮、零食,主粮根据产品形态可分为干粮和湿粮。宠物食品市场高度分散,以雀巢、玛氏等国际品牌和原材料类型的食品制造公司为主。

13. 宠物用品指专门针对宠物研发、生产和使用的用品,主要包括牵引器、清洁护理、宠物窝垫、食用器皿、宠物服饰、宠物玩具等。我国宠物用品市场产品品类众多,竞争格局分散且自主品牌建设方面较为薄弱,企业多以海外 ODM/OEM 代工为主要业务。

14. 宠物医疗涵盖疫苗服务、诊疗服务、宠物保健和疾病防治服务等

15. 宠物服务则涵盖洗护、美容、摄影、游乐、丧葬等方面个性化、情感化的服务。

16. 宠物食品行业是国内消费市场占比最大的赛道

17. 宠物食品行业赛道主要竞争者可分为三类:皇家、雀巢等国外中高端品牌富迪、顽皮等国内传统自主品牌阿飞和巴弟、网易严选等国内新兴品牌

18. 河北、山东、浙江、江西等宠物营商环境较好,已建立产业集群

19. 国内宠物行业低效建设、竞争激烈,尚未形成显著龙头企业,企业的技术研发水平也普遍不高。总体来看,中国宠物市场还处于分散竞争阶段,亟待规范化整合。

20. 2017-2022 年,得益于宏观经济的稳健增长,以及单身经济和银发经济的强力驱动,中国宠物行业的经济环境、社会环境及政策环境不断改善。

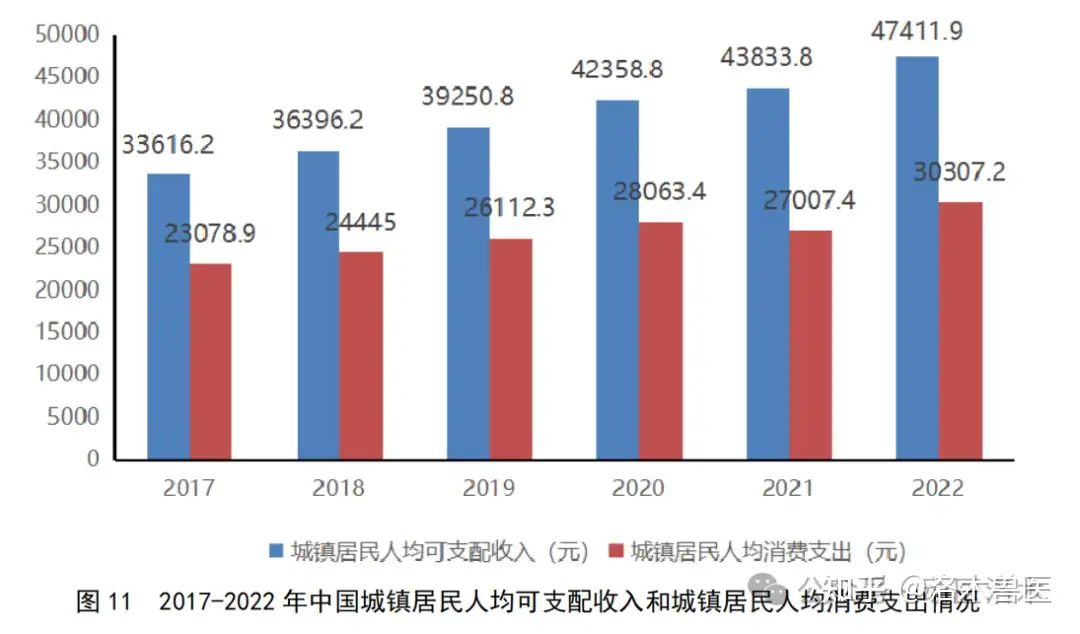

21. 2022 年城镇居民人均可支配收入达到 47412 元,较 2017年增长了 41.0%;城镇居民人均消费支出 2022 年达到 30307 元,较 2017 年增长了 31.3%。

22. 我国常住人口城镇化率从 2017 年的 60.2%提升至 2022 年的65.2%。

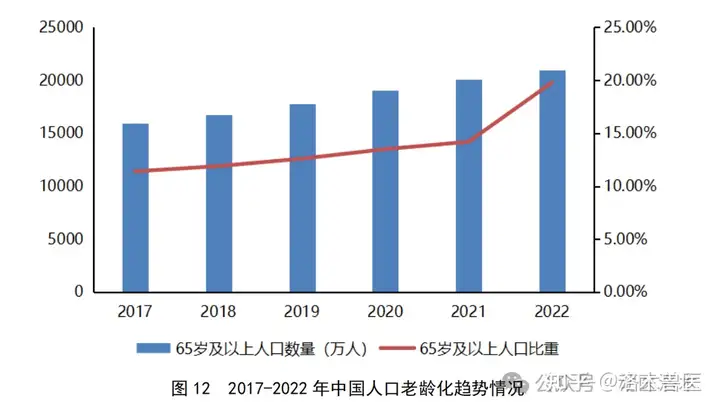

23. 2022 年中国60 岁及以上人口占比为19.8%,65 岁及以上老年人占比达14.9%,数量达 2.1 亿人

24. 自 2013 年达到 1346.9 万对的最高峰后,中国结婚登记人数连续 9 年下降,2022 年已跌破 700 万对大关。2022 年中国单身人群达到 3.3 亿人,占总人口比重的 23.2%。

25. 宠物相关政策体系的逐步完善

26. 分猫犬来看,中国宠物行业增长动能已从“犬经济”向“猫经济”逐步过渡,“猫经济”发展更为迅速。

27. 中国养宠家庭渗透率低,且养犬渗透率先增后减,养猫渗透率持续增长。

28. 中国宠物市场日益壮大,市场规模2017 年为 840 亿元,2022 年增长到2566 亿元,年均复合增长率高达 25%。

29. 具体来看,目前中国宠物市场主要分为宠物食品、宠物医疗、宠物用品以及宠物服务等多个细分赛道。

30. 2017-2022 年宠物食品占比均在38%以上,2019 年以后宠物医疗市场规模占比近30%,宠物用品市场规模保持在20%左右,近年来宠物用品的智能化和设备家用化趋势明显;宠物服务赛道,市场规模占比约为12%左右,美容洗护等传统宠物服务以及宠物出游、宠物保险等新兴宠物服务均得到发展,也更加凸显“拟人化”趋势。

31. 宠物食品,包含主粮、零食以及其他宠物食品。2022 年零售市场规模达到614.4 亿元,占据中国宠物零售市场规模的38.3%。猫犬主粮仍是宠物食品市场的主流,占比接近 80%。

32. 中国宠物零食零售额从 2017 年的约 40 亿元增至 2022 年超过 120 亿元,年均复合增长率高达 24.3%。

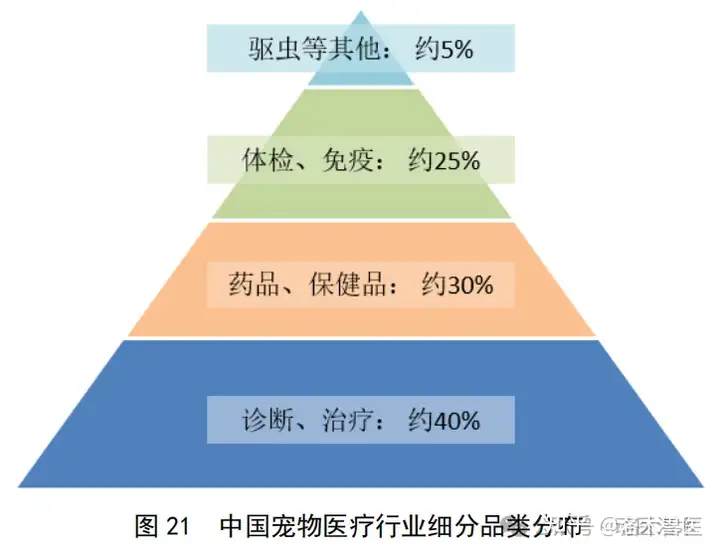

33. 宠物医疗包括驱虫、保健品、体检免疫、宠物诊疗和其他宠物健康服务。2017-2022 年的年均复合增长率为29.5%;2022 年,市场规模达到467亿元。

在目前的宠物医疗市场中,诊疗和疫苗是两大支柱,体检和绝育的渗透率则呈逐年上升趋势,宠物保健品则向高端化、精细化方向发展。

34. 宠物体检和免疫的销售额占宠物医疗行业的25%左右。

35. 超九成的宠物主有定期给宠物进行体检的习惯,且体检频率集中在一年一次或一年两次,单次费用多为 300-800元,体检类别上更倾向选择常规全身检查;

36. 由于宠物较易感染体外寄生虫,定期驱虫成为必不可少的消费支出。2022 年,宠物驱虫服务销售额占宠物医疗比例增至 5%。37. 安全性是宠物主购买宠物保健品的首要考虑因素。

38. 整体来看,中国宠物用品零售市场规模由 2017 年的 165.8 亿元攀升至 2022 年的320.5 亿元,呈翻倍式增长。其中,洗护产品和猫砂是占比较大的细分品类,2022 年占比均达到宠物用品的15%左右。

39. 中国宠物服务行业市场规模从 2017 年的 73.3 亿元增长到 2022 年的201.9 亿元,洗护美容和寄养是主要服务项目,2022 年的市场占比为80%;新兴的宠物保险、宠物培训、殡葬等服务项目占比相对较小。

40. 中国执业兽医师数量在2017-2022 年间稳步增长,2022 年达到16.6 万人,位居全球第二。

41. 2022 年,单只猫年均消费额达到 1276 元,单只犬年均消费金额达到 1589 元,单只猫犬的年均消费金额均较2017 年增长了一倍多。

版权声明:本文内容由互联网用户贡献,该文观点仅代表作者本人。本站不拥有所有权,不承担相关法律责任。如发现有侵权/违规的内容, 联系QQ15101117,本站将立刻清除。